[시사뉴스 한지혜 기자] 정부가 다음 달부터 시행되는 총부채원리금상환비율(DSR) 규제 강화에 대비해 현재 소득이 낮은 청년층 등의 장래소득 반영폭을 늘려 대출한도를 늘려주기로 했다.

금융위원회는 16일 '새정부 경제정책방향' 일환으로, 새정부 가계대출 관리방향과 주거사다리 지원을 위한 단계적 대출규제 정상화 내용을 담은 '가계대출 규제 정상화방안'을 마련했다고 밝혔다.

금융위에 따르면 다음달부터 총 대출액 1억원 이상인 차주들에도 DSR 규제가 확대 적용된다. DSR은 주택담보대출과 신용대출, 유가증권담보대출 등 모든 가계대출의 원리금 상환액을 연 소득으로 나눈 비율로, 현재 총대출액이 2억원 이상인 차주들에 DSR 40%가 적용되고 있다. 이는 연 소득의 40% 이상을 원리금을 갚는데 쓸 수 없다는 뜻이다.

그런데 다음달부터는 1억원 이상 차주들로 확대되기 때문에 현재 소득이 낮은 젊은층·실소유자들이 자금 마련에 어려움을 겪을 것이란 우려가 높아지고 있다.

특히 정부는 이번 정상화방안에서 생애 최초 주택구입자에 대한 주택담보대출비율(LTV)을 최대 80%까지 늘리고, 대출한도는 6억원으로 확대하기로 했으나 DSR 규제 완화가 수반되지 않아 실효성이 떨어진다는 지적이 나오고 있다.

이에 금융위는 LTV 정상화와 연계해 DSR로 대출이 제약되지 않도록 3분기부터 DSR 산출시 청년층 장래소득 인정 비율을 확대하기로 했다.

우선 생애주기에 걸친 상환능력을 보다 실질적으로 평가할 수 있도록 현재 금융권에서 시행 중인 가이드라인을 개선한다. 현재 KB국민·신한은행 등 주요 은행들은 만 20~44세 이하 무주택 근로소득자가 만기 10년 이상의 비거치식(거치기간 1년이하) 분할상환대출 방식으로 주담대를 받을 때 '장래예상소득 적용 기준'을 반영해 DSR을 산정한다.

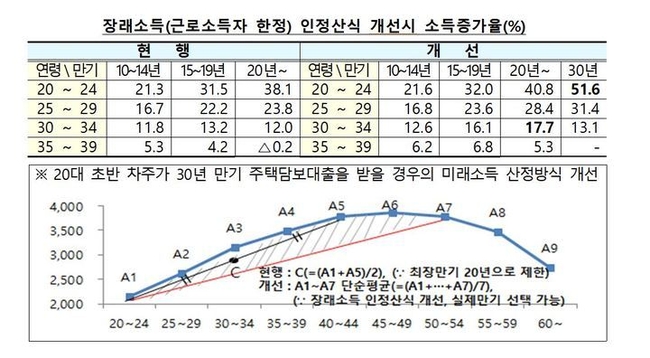

이 때 지금은 대출 시와 대출 만기 시점간 소득의 단순 평균을 장래소득으로 인정하는데, 금융위는 실질적 소득흐름을 반영하도록 이를 '대출시~만기시점까지의 각 연령대별 소득흐름의 평균'으로 개선한다는 것이다.

또 장래소득 산출시 차주가 유리한 만기를 선택할 수 있도록 하기로 했다. 현재 장래소득 산출시 만기를 최대 20년으로 제한하고 있으나, 앞으론 현행 최대만기인 20년 또는 실제만기 중 차주에게 유리한 방안을 선택해 활용할 수 있도록 한다.

아울러 장래소득 증가 가능성이 높은 연령층의 대출한도를 늘리기 위해 현재 20대 초반 38.1%, 30대 초반 12% 정도인 예상소득증가율을 각각 51.6%, 17.7%까지 확대키로 했다.

예컨데 월급이 300만원(연 3600만원)인 만 30세 무주택 근로자가 연 3.5%, 30년 만기로 주택담보대출을 신청한다고 가정할 경우, 예상소득증가율 17.7%를 적용하면 장래소득이 4237만원(3600*(1+0.1777))으로 계산돼 대출한도가 기존 2억6723만원에서 3억1452만원으로 17.7% 늘어난다.

월급 250만원(연 3000만원)인 만 24세 무주택 근로자의 경우엔 장래소득이 4548만원(3000 *(1+0.516))으로 늘어나 대출한도가 2억2269만원에서 3억3760만원으로 51.6% 증가한다.

금융위는 "DSR 산정시 장래소득을 인정받는 것이 유리하다고 판단하는 차주의 경우 선택적으로 활용 가능하다"며 "공신력 있는 통계자료 활용시, 20~39세인 차주가 만기 10년 이상 대출을 받는 경우 장래소득을 활용하는 것이 대출한도 확대에 유리하다"고 말했다.

이어 "현재 장래소득 인정에 소극적인 금융회사들이 보다 적극적으로 장래소득 인정기준을 활용하도록 유도하겠다"며 "최근의 대출만기 확대 추세도 DSR 제약 완화에 도움을 줄 것"이라고 말했다.